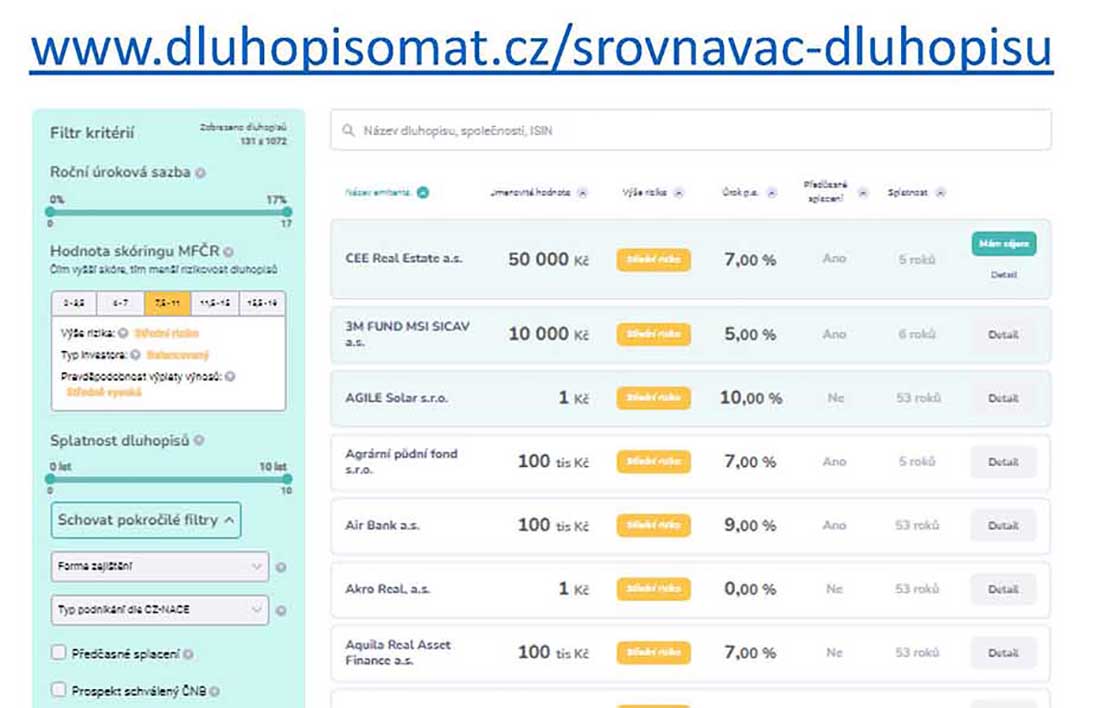

První ucelený srovnávač dluhopisů na trhu: Všechny emise na jednom místě

Do jakého dluhopisu investovat a kterému se obloukem vyhnout? Od úterka začne investorům usnadňovat rozhodování nový komplexní srovnávač, který na stránkách Dluhopisomat.cz spouští společnost CFG. Lze na něm porovnat víc než 1 000 firemních a státních dluhopisů, přehledně seřazených podle výsledků skórovací kalkulačky ministerstva financí. Seznam se dá filtrovat podle výše úroků, zajištění a dalších ukazatelů.

Na českém trhu dosud nebylo žádné místo, kde by lidé našli takto ucelený přehled. Cílem nového srovnávače je usnadnit investorům orientaci a přispět k větší transparentnosti dluhopisového trhu. Nástroj porovnává pouze dluhopisy, které aktuálně mají před dobou splatnosti.

„Zdejší neregulované prostředí umožňuje vydávat dluhopisy i extrémně nezdravým firmám, které pak poškozují celý investiční trh. Tuhle praxi chceme změnit. Proto jsme vyvinuli otevřený nástroj, který investorům umožní bezplatně a objektivně dluhopisy srovnávat,“ říká ředitel společnosti CFG a Dluhopisomatu Petr Cimala.

Jednotný metr pro všechny

Srovnávač Dluhopisomatu využívá k hodnocení dluhopisů skóring podle metodiky ministerstva financí (tzv. Scorecard korporátních dluhopisů 2.0). V rámci 19bodové škály porovnává u každé emise řadu veřejně dohledatelných ukazatelů – např. roční výnos, obor podnikání, velikost jejích tržeb, informace o vlastnících, uveřejnění finančních výkazů, formu zajištění emise apod.

„Ačkoli ministerstvo tento nástroj vyvinulo už před časem, společnosti obchodující s dluhopisy ho oficiálně a jednotně nepoužívají. Teoreticky s ním po vlastní ose můžou pracovat koncoví investoři, ovšem ti určitě nebudou mít kapacitu na ucelenou analýzu. Zvládnou porovnat nanejvýš několik dluhopisů, proto jsme to za ně odpracovali my,“ shrnuje Cimala.

1 000+ ušetřených hodin investorů

Aby se všechny dluhopisy daly oskórovat, bylo klíčové je nejprve dohledat. Několikačlenný tým Dluhopisomatu na tom pracoval několik měsíců a vypátral téměř 1 100 dluhopisů, které mají před datem splatnosti. Samotný skóring pak zabral další stovky hodin.

„Zkušenému analytikovi, který ví, kde informace hledat, trvá ohodnocení jedné emise zhruba půl hodiny. Při počtu 1 100 dluhopisů to dělá kolem 600 hodin čistého času jen v základním kole. Každé hodnocení jsme navíc křížově kontrolovali, aby nedošlo k chybě. Celkově jsme tak investorům ušetřili měsíce pátrání,“ vypočítává supervizor skóringu Martin Měřička, který v Dluhopisomatu funguje jako hlavní analytik.

Barva napovídá míru rizika

Použitá metodika ministerstva financí rozděluje dluhopisy podle výsledného skóre do pěti skupin: od nejrizikovější červené (0 – 3,5 bodu), po nejbezpečnější sytě zelenou (15,5 – 19 bodů).

Z firemních dluhopisů se nejvýš (ve světle zelené skupině) umístily vybrané, většinou nadlimitní emise, jejichž hodnota přesahuje 1 000 000 Eur. Skórovací metoda jim připsala cenné body za veřejně dohledatelné finanční výkazy, pozitivní finanční bilanci a zázemí prosperujících společností s dlouhou historií.

Do tmavě zelené skupiny se žádný korporátní dluhopis neprobojoval, nicméně tvůrci srovnávače do této skupiny pro lepší kontext zahrnuli státní dluhopisy. (Jejich současné hodnocení Aa3 od ratingové agentury Moody’s zhruba odpovídá 16 bodům.)

Třetina dluhopisů v červené

Většina korporátních dluhopisů, zejména těch podlimitních, se ve srovnávači umístila ve žluto-oranžovo-červené části spektra. „U žluté skupiny (7,5 – 11 bodů) se obvykle potkává velmi zajímavý výnos a současně kvalitní zajištění emise i další faktory snižující investorské riziko. Dluhopisy v této skupině rozhodně stojí za úvahu, stačí si jen vyfiltrovat preferované parametry – od výše výnosu přes obor podnikání po dobu, která zbývá do splacení dluhopisu,“ komentuje hlavní ekonom skupiny Vladimír Pikora.

Většina korporátních dluhopisů, zejména těch podlimitních, se ve srovnávači umístila ve žluto-oranžovo-červené části spektra. „U žluté skupiny (7,5 – 11 bodů) se obvykle potkává velmi zajímavý výnos a současně kvalitní zajištění emise i další faktory snižující investorské riziko. Dluhopisy v této skupině rozhodně stojí za úvahu, stačí si jen vyfiltrovat preferované parametry – od výše výnosu přes obor podnikání po dobu, která zbývá do splacení dluhopisu,“ komentuje hlavní ekonom skupiny Vladimír Pikora.

Ani oranžová barva ale podle něj nemusí znamenat, že je na dané emisi něco zásadního špatně. „Skórovací metoda má své limity. Je to sice objektivní nástroj, ale klouže po povrchu, takže nezohledňuje některé podstatné skutečnosti. Řada velkých a stabilních firem například za účelem emise dluhopisů zakládá specializované dceřiné společnosti. Ty pak ztrácejí body za to, že nemají historii, a tedy ani veřejně vyvěšené výkazy zisků a ztrát. Přitom vše ostatní může nasvědčovat tomu, že jde o zajímavou investiční příležitost, obzvláště při kvalitním zajištění emise,“ doplňuje.

30 % dluhopisů ve srovnávači ale nedosáhlo ani na oranžovou a skončilo v nejníže hodnoceném červeném poli. Tady už by se podle tvůrců měla investorům rozsvítit varovná kontrolka – a to i v případech, kdy prospekt dluhopisu deklaruje, že ho schválila Česká národní banka.

„Jakmile lidé vidí označení ‚schváleno ČNB‘, automaticky mnozí z nich považují dluhopis za bezpečný. To je ovšem jedna z mylných představ, které chceme vyvrátit. Česká národní banka nijak neposuzuje rizikovost investice. Pouze po formální stránce schvaluje prospekt,“ doplňuje Pikora.

Zlepšit se můžou emitenti i ministerstvo

Srovnávač je podle zástupců Dluhopisomatu prvním krokem, jak tuzemské dluhopisové prostředí kultivovat. „Začít by měli ideálně sami emitenti – například transparentnějším uveřejňováním finančních výkazů a dalších důležitých informací. To je nejsnazší cesta k vyššímu skóre. Jakmile nám pošlou informace o tom, že zveřejnili aktuálnější informace o společnosti, během několika dnů jejich skóring aktualizujeme a zveřejníme,“ uvádí Petr Cimala.

Postupně by se tak rizikovější dluhopisy měly přesouvat do lépe hodnocených skupin. Prostor pro zlepšení ale tvůrci srovnávače vidí i na straně ministerstva financí. „Rádi bychom svými podněty přispěli k optimalizaci skóringové metody tak, aby o české dluhopisové scéně poskytovala lépe vypovídající obrázek. Částečně už se to děje. V uplynulých měsících, kdy jsme na srovnávači pracovali, ministerstvo do kalkulačky zapracovalo už dvě námi navržené úpravy,“ uzavírá Cimala.