Více než polovina Pražanů vychází se svými příjmy s obtížemi, desetina si netvoří finanční rezervu

I přesto, že se svými příjmy vychází s obtížemi přibližně polovina (51,4 %) obyvatel hlavního města, jen 2 % z nich si musí půjčovat peníze na to, aby vyšli. Jedná se o nejlepší výsledek z celé České republiky. Není se čemu divit, Pražané nejlépe rozumí pojmu krátkodobá finanční rezerva (75,5 %) a více než 44 % lidí si peníze i pravidelně odkládá. Vyplývá to z průzkumu Index finančního zdraví Čechů, který realizuje Česká spořitelna spolu se Sociologickým ústavem AV ČR a datovým portálem Evropa v datech. Index finančního zdraví analyzoval finanční rezervu v rámci celé ČR v průběhu prosince na reprezentativním vzorku 2 003 respondentů.

Z průzkumu dále vyplývá, že Pražané mají finanční polštář nejčastěji na 2 měsíce a odkládají si částku v rozmezí 1 001–2 000 korun. Naspořené prostředky v hodnotě přesahující 200 tisíc korun, má pak téměř 21 % obyvatel Prahy, což je nejvíce z celé ČR. Dá se tak říci, že obyvatelé hlavního města dosahují v oblasti krátkodobé finanční rezervy velmi dobrých výsledků. Obzvláště, pokud bychom jejich výsledky porovnali se zbytkem celého Česka.

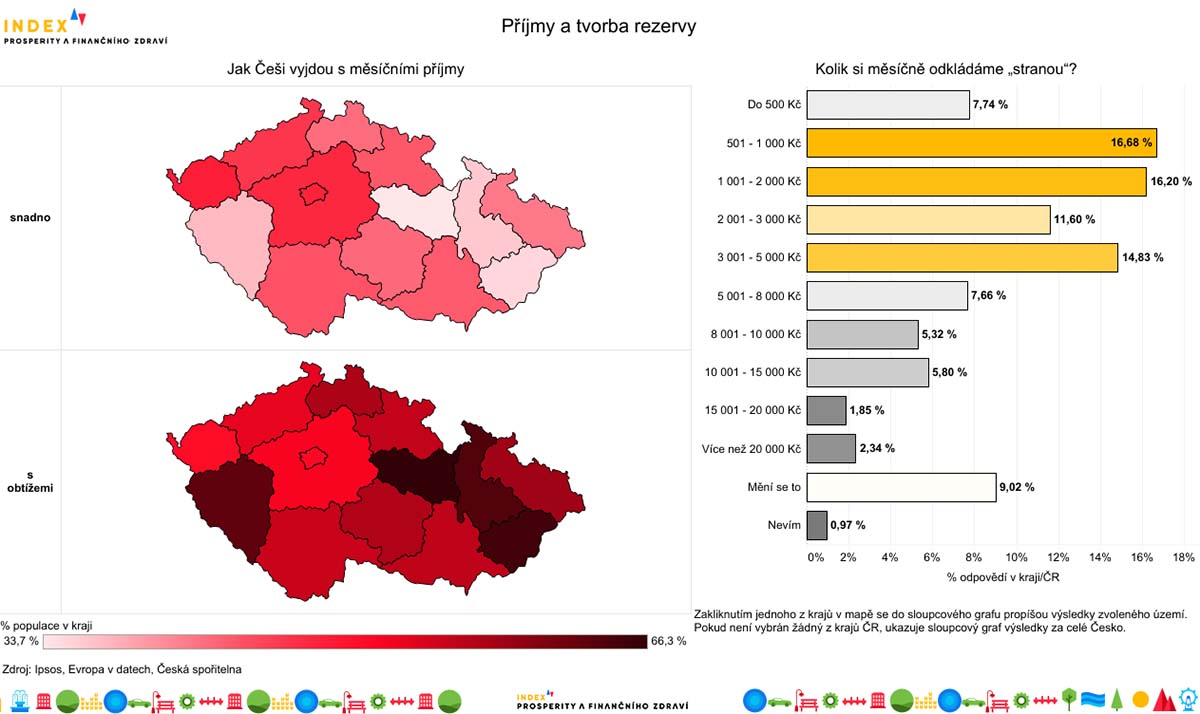

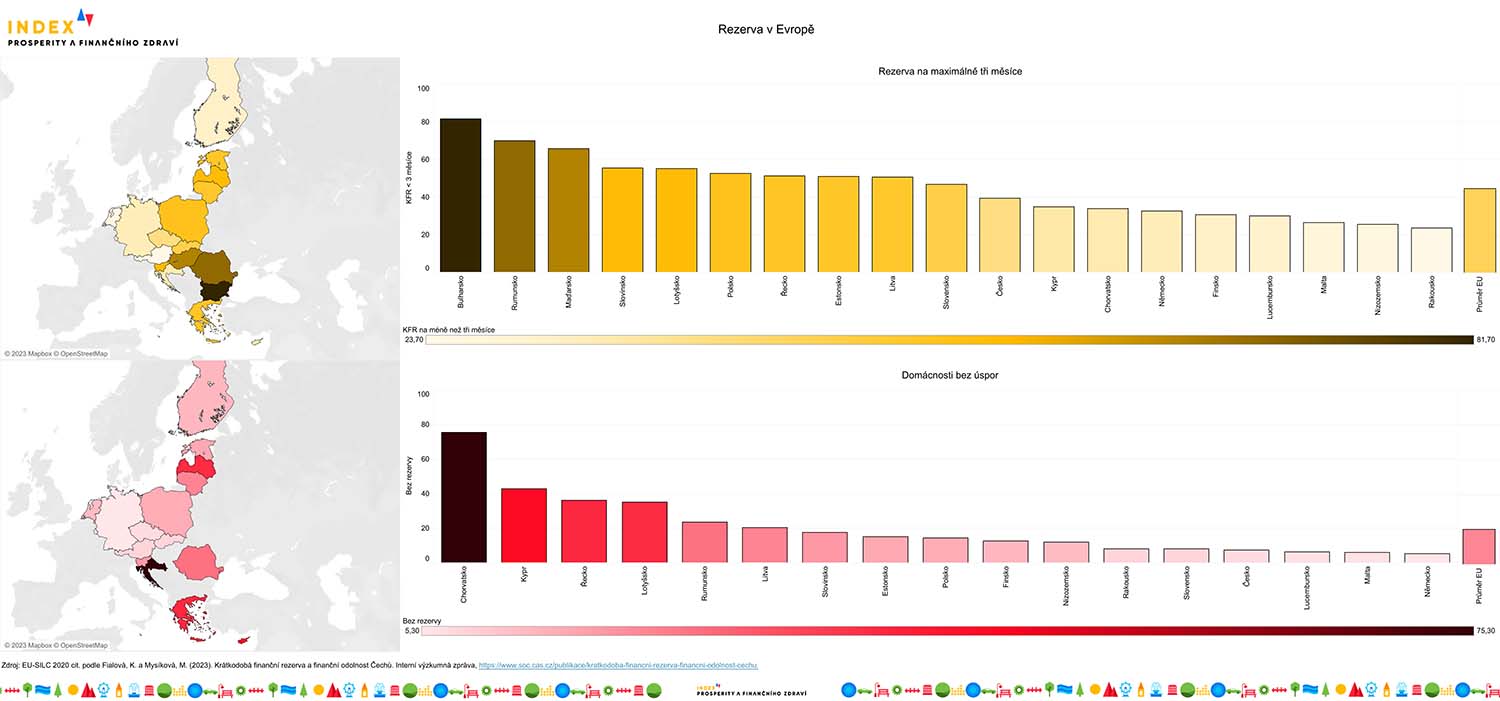

S příjmy obtížně vychází až 57 % Čechů

Řada lidí v důsledku ekonomické a energetické krize sáhla do svých úspor. Se svým současným příjmem vyjde s obtížemi až 57 % Čechů. „Každý šestý Čech během uplynulého roku nedokázal zaplatit alespoň jeden ze svých běžných výdajů. Patří mezi ně například platby za energie, nájem, telefonní a internetové služby nebo splátky hypotečních, leasingových či jiných úvěrů,“ vysvětluje Tomáš Odstrčil, analytik Evropy v datech. Jen na provoz domácnosti a potraviny přitom podle zjištění Indexu finančního zdraví Čechů připadá až 45 % výdajů českých domácností. Přes 40 % Čechů navíc předpokládá, že se jejich finanční situace v průběhu následujících tří let ještě zhorší, a to zejména proto, že jejich příjem neporoste tak rychle, jako výdaje.

„Z dat České spořitelny vyplývá, že téměř desetina domácností nemá žádnou finanční rezervu a další třetina klientů nemá rezervu na období delší než jeden měsíc. Tato recese se výrazně liší od těch minulých. Tentokrát není zdrojem poklesu spotřeby domácností nárůst nezaměstnanosti, ale výrazný nárůst cen. Proto dnes nedopadá vysoká inflace a ceny energií jen na lidi s nízkými příjmy, ale i na domácnosti ze střední a vyšší třídy. Míru poklesu spotřeby domácností pak ovlivňuje i to, zda domácnost má nebo nemá dostatečnou finanční rezervu,” říká David Navrátil, hlavní ekonom České spořitelny.

Podle Davida Navrátila data ukazují, že všechny domácnosti musely během covidu snížit spotřebu. Domácnostem s nejvyššími příjmy poklesla reálná spotřeba v roce 2020 o 4 %, zatímco těm s nejnižšími příjmy o 9 %. Rozdílný vývoj ale nastal v roce 2021. Zatímco domácnosti s vyššími příjmy vrátily své spotřební výdaje buď zcela, nebo téměř na úroveň z roku 2019, domácnosti s nejnižšími příjmy svou spotřebu dále snížily, z 9 % na 11 % ve srovnání s rokem 2019. „Rok 2022 byl ale právě kvůli vysoké inflaci zlomový. Ceny rostly výrazně rychleji než příjmy. Domácnosti tak musely buď upravit svou spotřebu, získat dodatečné příjmy, nebo čerpat svou finanční rezervu.”

Index finančního zdraví je společným projektem České spořitelny, Sociologického ústavu AV ČR a datového portálu Evropa v datech. Jeho cílem je průběžně analyzovat míru finančního zdraví obyvatel ČR v 6 oblastech:

1) Finanční rezerva

2) Spoření na stáří

3) Zadlužení

4) Pojištění proti rizikům

5) Náklady na bydlení

6) Přehled o hospodaření

Projekt čerpá data primárně z pravidelného sociologického dotazování reprezentativního vzorku populace (sběr dat provádí agentura Ipsos) a datových zdrojů Sociologického ústavu a České spořitelny. Index finančního zdraví je součástí dlouhodobého výzkumu Index prosperity a finančního zdraví, který realizují Česká spořitelna a datový portál Evropa v datech. Více na www.indexprosperity.cz.

Jakkoli je devět z deseti domácností schopno vytvářet pravidelnou měsíční rezervu u třetiny z nich jde o rezervu, která nepřesahuje jeden měsíc obvyklých životních nákladů dané domácnosti.

Odhlédneme-li od hospodaření domácností a podíváme-li se na schopnost jedinců vytvářet rezervu ze svého měsíčního příjmu, ukazuje se, že každý třetí Čech dnes žije na hraně. Pětina (22 %) respondentů deklarovala, že není schopna ze svého platu nic ušetřit, 9 % musí pokrývat běžné náklady z úspor a 3 % z půjček.

„Z dat vidíme, že hlavními faktory, které ovlivňují, zda mají lidé k dispozici rezervu, jsou vzdělání, příjem a to, jak s ním vycházejí, rodinný stav, způsob zajištění bydlení a využívání dalších spořicích a úvěrových produktů. S vyšším vzděláním roste pravděpodobnost, že lidé mají nějakou finanční rezervu a roste i velikost této rezervy, říká Kamila Fialová, ekonomka ze Sociologického ústavu Akademie věd ČR. Vzdělání má podle ní vliv také na to, jakou mají lidé představu o ideální výši krátkodobé finanční rezervy, což může souviset s finanční gramotností. Čím vyšší vzdělání, tím častěji lidé považují za dobré mít k dispozici úspory alespoň na tři měsíce.

„Zásadním faktorem ovlivňujícím existenci krátkodobé finanční rezervy, její výši, ale i představu lidí o její ideální výši, je velikost příjmu a případné obtíže domácností s ním vyjít. Nízkopříjmovým domácnostem se sice relativně daří naplňovat svoji představu o tom, jak velké by rezervní úspory měly být, ale tato představa ideální výše úspor je často velmi nízká, a stejně tak i jejich skutečné úspory,“ doplňuje Kamila Fialová s tím, že lidé žijící ve vlastním bydlení mají výrazně častěji k dispozici krátkodobou rezervu oproti těm, kteří žijí v nájmu. „Lze také říci, že pokud domácnost hospodaří se svými příjmy tak, že si musí brát půjčky či úvěry, její schopnost vytvářet krátkodobé úspory je významně nižší. Na druhou stranu, pokud domácnost disponuje i jinými spořícími produkty, má výrazně častěji vytvořenou i krátkodobou finanční rezervu,“ dodává Kamila Fialová.

Finančně zranitelná je třetina populace

„Vidíme, že zhruba dvě třetiny české společnosti jsou finančně zdravé a odolné a dá se proto předpokládat, že budou schopny zvládat stávající ekonomické tlaky i nadále. Třetina Čechů nicméně žije s rizikem, že budou-li stávající ekonomické tlaky pokračovat a ztratí-li například v důsledku růstu nezaměstnanosti práci, ocitnou se rázem bez jakékoliv finanční rezervy,“ říká Monika Hrubá.

Ačkoli většina lidí, kteří nyní nejsou schopni vytvářet žádnou rezervu, uvádí jako hlavní příčinu nedostatečný příjem (72 %) řada z nich předpokládá, že by jim k tvorbě rezervy pomohlo i snížení výdajů, lepší přehled o hospodaření a motivující finanční produkty a služby.

Bez rezervy žijí lidé s nízkým vzděláním a příjmy

V porovnání s celou populací najdeme lidi, kteří si finanční rezervu netvoří, častěji mezi osobami s nízkým vzděláním a příjmem. Mnohdy jde o lidi, kteří mají nějakou spotřebitelskou půjčku, méně často využívají pojištění a obvykle bydlí v pronajatém bytě. Ve vyšší míře jde o osoby rozvedené a domácnosti s jediným ekonomicky aktivním členem. Čistý měsíční příjem takovéto domácnosti je výrazně častěji pod hranicí 20 000 Kč, čistý osobní příjem pak pod hranicí 15 000 Kč.

Více než polovina (57 %) respondentů uvedla, že se svým celkovým měsíčním příjmem vychází jen s obtížemi. Každý šestý respondent měl v posledním roce problém zaplatit v termínu některou ze základních plateb.