Bohatí investují do komerčních nemovitostí, zájem byl v loňském roce enormní a nepolevuje

Podle nejnovější zprávy Wealth Report realitně poradenské společnosti Knight Frank dosáhly privátní kapitálové investice do komerčních nemovitostí v roce 2021 celkové výše 405 miliard USD, což představuje 52% nárůst oproti předchozímu roku a 38% nárůst oproti pětiletému průměru z doby před koronavirovou pandemií.

Z průzkumu vyplývá, že v roce 2022 téměř čtvrtina osob s velmi vysokým majetkem (Ultra high-net-worth individual – UHNWI) plánuje do komerčních nemovitostí investovat i nadále. Z hlediska sektorů bude privátní kapitál směřovat převážně do kanceláří, dále do průmyslu a logistiky a rezidenčních nemovitostí. Tito investoři se budou také stále více snažit diverzifikovat svá portfolia a obrátí svou pozornost na specializovaná odvětví – zejména zdravotnictví, bydlení pro seniory, datová centra a výzkumné a vědecké instituce.

Alex James, vedoucí komerčního poradenství pro privátní investory ve společnosti Knight Frank, k tomu říká: „Z rekordních objemů privátního kapitálu investovaného v roce 2021 vyplývá, že bohatí investoři vnímají komerční nemovitosti jako velmi bezpečnou investici. Naše prognózy ukazují na jejich neutuchající apetit se zaměřením na tradiční aktiva, jako jsou kanceláře, ale i na alternativní sektory, jako jsou zdravotnictví, bydlení pro seniory, datová centra apod. Důraz, kladený na ESG, zejména v oblasti životního prostředí, bude nadále nabývat na významu, což posílí poptávku po udržitelných budovách a urychlí trend změny účelu využití aktiv.“

Will Matthews, vedoucí komerčního výzkumu ve společnosti Knight Frank, k tomu dodává: „Po velkém nárůstu aktivity investorů v roce 2021 se zdá, že také rok 2022 bude v segmentu komerčních investic výjimečným. Lze očekávat, že privátní mezinárodní kapitál bude představovat čtvrtinu všech investičních aktivit. Hybnou silou budou pravděpodobně ekologicky udržitelné investice, inflace a rotace aktiv, neboť předpokládáme, že mnoho investorů bude hledat příležitosti na trhu k tomu, aby prodali stávající aktiva a výnosy reinvestovali.“

Letošní zpráva o bohatství Wealth Report na základě svého unikátního Gravity modelu podrobně popisuje očekávané příchozí a odchozí přeshraniční investice do komerčních nemovitostí v roce 2022. Předpokládá se, že největším zdrojem přeshraničního soukromého kapitálu pro rok 2022 budou se 74 % z celkového objemu kapitálu Spojené státy. Velmi aktivní budou pravděpodobně také soukromí investoři ze Spojeného království, Kanady, Švýcarska, Španělska, Číny a Izraele.

Top 10 předpokládaných nejvýznamnějších destinací privátních kapitálových investic v roce 2022:

Příliv kapitálu v mld. $ | Odliv kapitálu v mld. $ |

Velká Británie: 24 | USA 48 |

USA: 7,3 | Velká Británie 4,8 |

Německo: 6,6 | Kanada 2,9 |

Španělsko: 3,8 | Švýcarsko 2,1 |

Francie: 3,7 | Španělsko 1,7 |

Nizozemí: 2,7 | Izrael 1,3 |

Japonsko: 2,3 | Rakousko 0,6 |

Indie: 2,0 | Singapur 0,6 |

Polsko: 1,8 | Švédsko 0,5 |

Itálie: 1,7 | Finsko 0,4 |

Jak k investicím přistupují čeští investoři?

Letošní vydání publikace Wealth Report poprvé zahrnuje také česká data. Průzkum se uskutečnil ve spolupráci s privátními bankéři a investičními specialisty KB Private Banking a umožňuje nám obecné porovnání chování bohatých českých investorů s investory v celoevropském i celosvětovém měřítku.

Z hlediska realitních investic je zajímavý pohled na to, v jakých sektorech mají aktuálně investoři uložené peníze a do jakých sektorů hodlají investovat v nadcházejících letech. Dosud klienty Privátního bankovnictví Komerční banky nejvíce zajímaly retailové nemovitosti, primárně nákupní centra, supermarkety, shopping parky. Stranou zájmu nezůstaly ani kanceláře nebo průmyslové a logistické nemovitosti. Pozorujeme však rostoucí snahu českých investorů diverzifikovat svá portfolia a rozšířit je o alternativní typy nemovitostí, do kterých prozatím investovali méně. Zvýšený zájem se proto dá očekávat v případě investic do logistických areálů (+33 %), zemědělství (+33 %), stavebních pozemků (+27 %), výzkumných a vzdělávacích institucí zahrnující např. univerzitní areály a kampusy (+27 %) a domovů pro seniory (+20 %).

Na druhou stranu lze očekávat, že právě kvůli saturované poptávce do tradičních segmentů budeme v budoucnu svědky poklesu zájmu českých investorů o maloobchod (-27 %), kanceláře (-20 %) a projekty v sektoru hotelnictví a cestovního ruchu (-7 %). Tento trend je v souladu s vývojem trhu investic do komerčních nemovitostí za rok 2021, kdy nejvíce peněz z celkových 1,84 miliard EUR plynulo do kanceláří (34 %) a logistiky (31 %), zatímco do maloobchodu bylo alokováno jen 15 % z této částky. Aktuálně zájem investorů směřuje především k logistice, avšak poptávka po tomto typu investice je enormní, kdežto nabídka velmi omezená. U alternativních produktů typu datová centra je na trhu poptávka rovněž vysoká, avšak dostupnost vhodných nemovitostí je ještě omezenější.

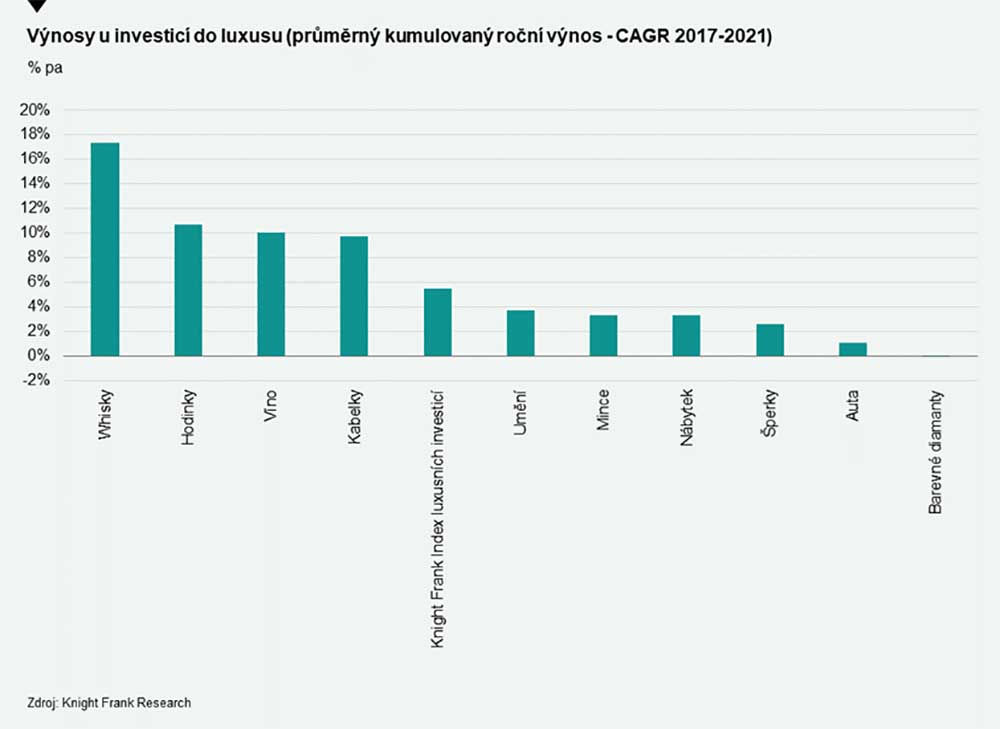

V popularitě jednotlivých alternativních druhů „investic pro bohaté“ jsou v českých portfoliích oproti Evropě jen malé odlišnosti. Na prvních dvou příčkách se umístily totožné typy investic: umění a veteráni. Zatímco v ČR následují relativně konzervativní investiční produkty, jako jsou šperky, hodinky či mince, v Evropě je viditelnější ochota investovat například i do vzácných vín. Mnohem méně pozornosti pak investoři nejen v ČR, ale shodně téměř v celé Evropě, věnují nábytku či kabelkám.

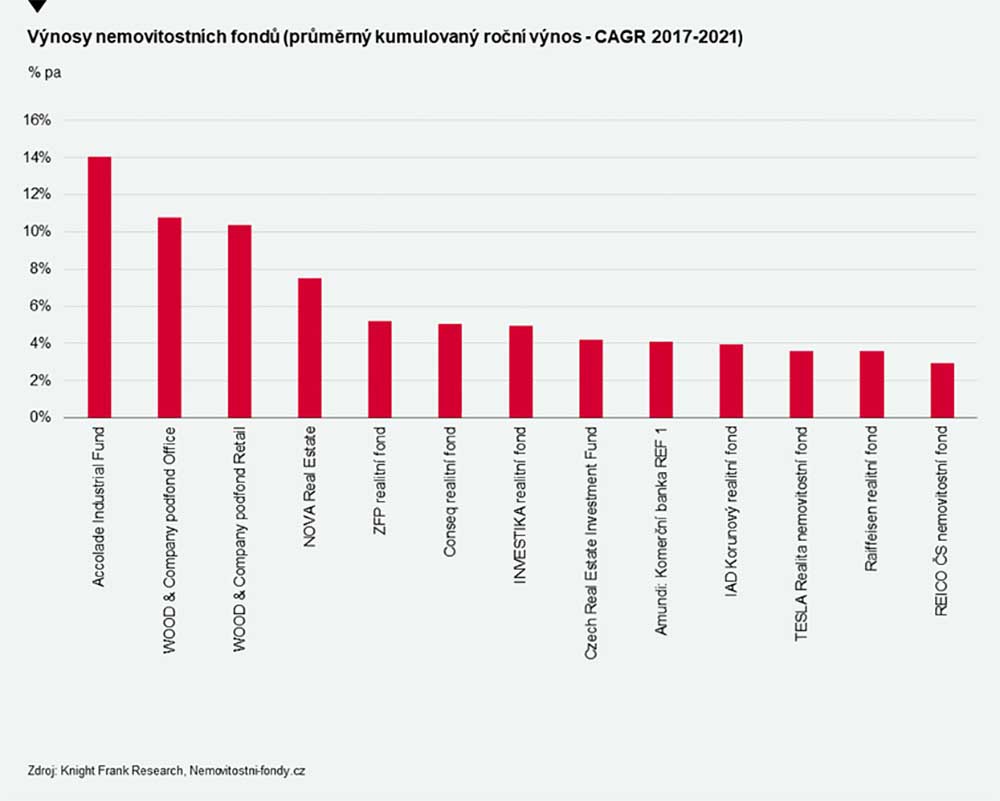

Přestože mohou tyto aktiva představovat atraktivní míru zhodnocení, v dlouhodobějším časovém horizontu nemusí vykazovat tak vysokou výnosnost, jako mají některé nemovitostní fondy. U luxusního zboží totiž hraje velkou roli záliba investorů o daný typ předmětu – jde o takzvané investice vášně (passion investments). V takových případech je třeba brát v potaz to, že se jedná o výnosy zohledňující pouze prodejní cenu luxusního artiklu, nikoliv však další náklady spojené s údržbou nebo bezpečnou úschovou. Oproti tomu jsou investice do nemovitostních a jiných fondů relativně bezstarostné, neboť o všechny záležitosti, spojené se správcovstvím investice, se stará investiční fond a přidružené organizace.