Komerční reality v kostce podle CBRE: Jaké bylo první pololetí a co očekávat do konce roku

CBRE, světový lídr v oblasti komerčních realitních služeb, shrnuje vývoj na trhu komerčních realit v 1. pololetí 2022 a očekávání pro zbytek roku. Jak se současný makro-ekonomický vývoj promítl do trhu komerčních realit? To vše popisuje nejnovější analýza CBRE.

Logistika táhne – a boří při tom rekordy

Aktivita na trhu logistických a průmyslových nemovitostí překonala v 1. polovině roku 2022 očekávání: nově bylo pronajato 900 tisíc m2, což v meziročním srovnání představuje 33% nárůst. Podepsáno bylo na 130 nájemních smluv, z toho 24 bylo uzavřeno na plochu větší než 10 000 m2 a 6 na více než 20 000 m2. Hlavní aktivita na trhu se týkala především předpronájmů, které tvořily 59 % veškeré poptávky. CBRE očekává, že celkový objem nově pronajatých prostor do konce roku dosáhne 1,4 mil. m2. Tím se letošek zařadí na druhé místo v historických tabulkách hned po loňsku. Současně mezinárodní nájemci i nadále přehodnocují své strategie z hlediska globálních dodavatelských řetězců, z čehož by Česká republika mohla profitovat i v blízké budoucnosti.

Aktuální neobsazenost prostor dosahuje pouhých 1,5 % a experti CBRE v tomto směru neočekávají výraznou změnu ani ve 2. pololetí. Jan Hřivnacký, vedoucí pronájmů industriálních nemovitostí v CBRE, komentuje: „Prioritou se u logistických nájemců začíná stávat udržitelnost, která ovlivňuje současný development takovou měrou jako nikdy předtím.“ Ke konci června bylo ve výstavbě téměř 1,3 mil. m2. Do konce roku má na trh přibýt dalších zhruba 940 000 m2 nových prostor, přičemž spekulativní výstavba z toho činí pouhých 20 %. Výsledkem vysoké poptávky a rekordně nízké neobsazenosti (v kombinaci se zvyšováním cen materiálů, stavebních nákladů a také s rostoucí inflací) je zvýšení prémiového nájemného v meziročním srovnání o 43 %, přičemž je tlak na jeho další růst.

Nově dokončené prostory se již nenabízejí pod 5 eur za metr čtvereční na měsíc, přičemž nájmy v Praze již atakovaly hranici 8 eur. Aktuální tempo růstu nájmů v ČR se tak zařadí mezi pět nejrychlejších v Evropě.

Obchodní centra přestála těžké časy. Trh očekává oživení investiční aktivity i novou výstavbu

Letos nově přibude na trh 11 200 m2 – dokončí se jedno nové nákupní centrum (OC Javor) a dojde k rozšíření Atrium Palace Pardubice. A i když se v letech 2023 a 2024 otevře hned několik dalších nákupních prostor napříč republikou (např. OC Galerie Pardubice, ale dojde i k rozšíření Centra Černý Most v Praze, Šantovky v Olomouci či Varyády v Karlových Varech), v segmentu maloobchodu se budou v následujícím období nejvíce stavět retail parky. Těm se velmi dařilo v době covidu, a tento trend bude i vlivem rostoucí inflace pokračovat současně s expanzí diskontních řetězců. Naopak velkým výzvám bude čelit sektor gastronomie, který byl v době lockdownů a s tím spojených proticovidových opatření vůbec jedním z nejpostiženějších segmentů: to vše se na něm podepsalo a může vyústit v uzavírání některých provozoven a tím pádem i omezení nabídky.

Po raketovém vzestupu online nakupování během covidu se tempo jeho růstu mírně zpomalí. I přesto e-commerce již dosáhla dalšího historického mezníku, když v celosvětovém měřítku aktuálně činí téměř 20 % veškerých maloobchodních prodejů (v tuzemsku jde o 18% podíl). „Úspěch kamenných obchodů bude do značné míry záviset na jejich schopnosti aplikovat omnichannel strategie. To znamená zpřístupnit zákazníkům co nejširší spektrum vzájemně propojených prodejních kanálů – od ´fyzického´ zážitku v kamenné prodejně až po digitální aplikace a online nakupování,“ popisuje Jan Janáček, vedoucí retail sektoru a oddělení maloobchodních pronájmů v CBRE. Každopádně pokud jde o 1. pololetí, dařilo se v něm obchodním centrům dobře. Návštěvnost byla 10 % pod úrovní roku 2019, ale naopak obraty byly o 10 % vyšší. Očekává se, že maloobchodní prodeje v ČR meziročně vzrostou o 2 %.

Postcovidové oživení však v současnosti brzdí inflační tlaky jak na zákazníky, tak i na prodejce, v kombinaci s narušením dodavatelských řetězců a nedostatkem personálu. Na druhou stranu je ale pozitivní zprávou neutuchající zájem investorů, který CBRE registruje. Naděje na rozsáhlé investiční aktivity jsou vysoké, protože nedošlo k dramatickým výkyvům výnosů. Maloobchodní transakce byly dosud z velké části pozastaveny především kvůli rozdílu mezi cenou, kterou nabízeli investoři a cenou, kterou očekávali vlastníci retailových nemovitostí.

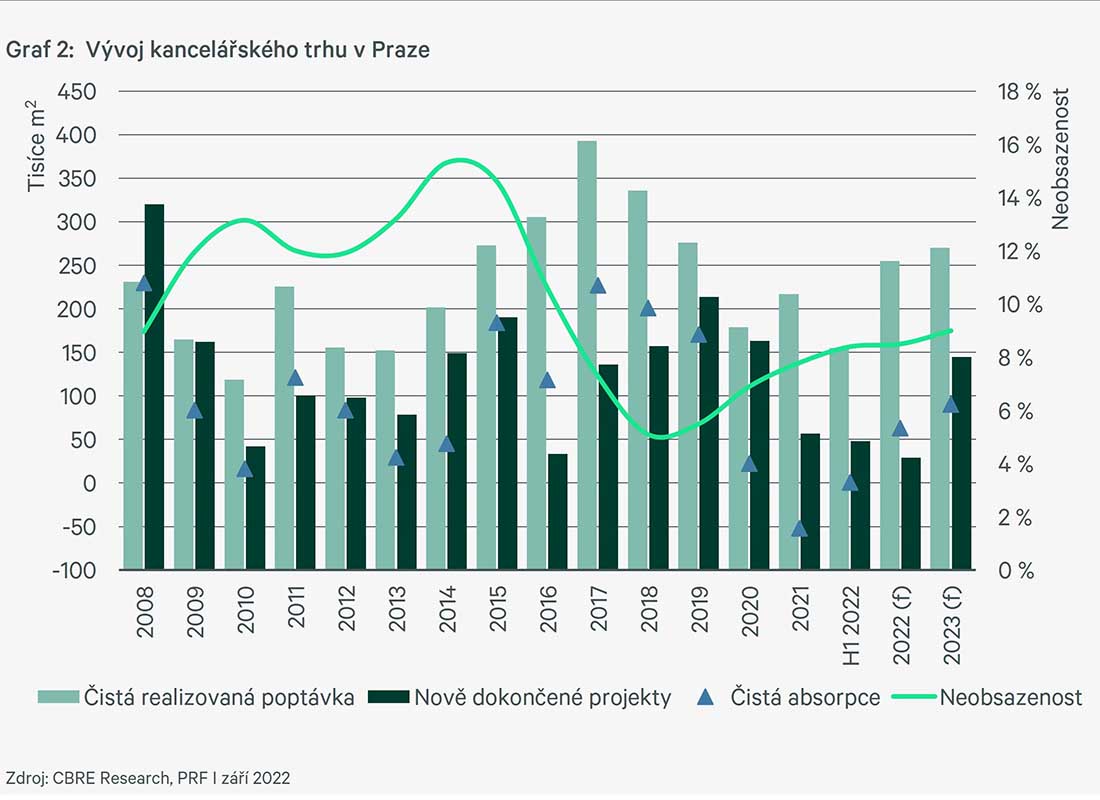

Kancelářský trh se stále více přiklání na stranu nájemců. Prim hrají flexibilita a udržitelnost

Poptávka po nových kancelářských projektech v atraktivních lokalitách bude i nadále na vzestupu (v 1. pololetí meziročně v Praze vzrostla o 41 %), přičemž změny ve způsobu využívání kanceláří směrem k hybridnímu modelu práce povedou k vyššímu zájmu o flexibilní kanceláře. Podle studie “EMEA Office Occupier Sentiment Survey 2022“ je to dáno mj. snahou omezit kapitálové výdaje firem, pružně reagovat na aktuální změny a také možností vstupovat na nové trhy. Současně s tím se také bude zvětšovat rozdíl mezi výší nájemného v nových prémiových kancelářích a v kancelářích typu „B“.

Od začátku roku do června bylo v Praze dokončeno 47 880 m2 nových kanceláří (z toho 56 % již bylo předpronajato) a dalších 28 800 m2 v 6 různých projektech bude zkolaudováno do konce prosince. V roce 2023 má přijít na pražský trh poměrně dost nových a atraktivních kancelářských budov. To v kombinaci se zpomalující se poptávkou a faktem, že na pražský trh nepřichází téměř žádné nové společnosti, může v příštím roce vést k růstu celkové neobsazenosti – ta se aktuálně pohybuje kolem 8 % (v kancelářích třídy „A“ 8,5 % a v kancelářích třídy „B“ 8 %).

Takže i když se nové prémiové kancelářské prostory již nenabízejí pod 14,50-15 eur za metr čtvereční na měsíc, trh se v mnoha lokalitách a především v Praze stává „trhem nájemců“, kdy pronajímatelé musí v řadě projektů přicházet s pobídkami. Podle CBRE by neobsazenost ve vysoce kvalitních kancelářských budovách měla zůstávat nižší, protože tyto budovy jsou mezi nájemci čím dál vyhledávanější. Simon Orr, vedoucí týmu zastupování nájemců v oddělení kancelářských pronájmů CBRE, uvádí: „Kolem hybridního stylu práce a ESG se nyní točí celý kancelářský sektor. A administrativní projekty se tomu přizpůsobují – tak, aby poskytovaly flexibilnější a udržitelnější pracovní prostředí.“

ESG je nejen pro zahraniční investory prioritou

Budovy jsou zodpovědné za produkci zhruba 40 % skleníkových plynů na světě. Podle CBRE European Investor Intentions Survey z ledna 2022 více než dvě třetiny evropských investorů přijaly kritéria ESG ve své investiční praxi a procesech. Tento závazek směrem k ESG se nyní v Evropě stává „novým normálem“ a význam ESG v oboru realit významně roste. Jiří Stránský, vedoucí týmu pro oblast udržitelnosti v CBRE, uvádí: „Celý český trh se snaží do hloubky porozumět tomu, co je obsahem zkratky ESG a jaký vliv to má na byznys. Stále větší příklon k naplňování principů ESG vede nejen k odpovědnějšímu přístupu k životnímu prostředí a ke komunitám, které v něm žijí. Z dlouhodobého hlediska zvyšuje také konkurenceschopnost a hodnotu nemovitostí.“

CBRE očekává, že parametry ESG se promítnou do rozhodovacích procesů v celém realitním sektoru napříč jeho jednotlivými články: od investorů přes developery až po nájemce, kdy hlavním cílem bude snižování uhlíkové stopy. To vše bude mít velký vliv na výběr aktiv, akvizice i pronajatost.

V 1. pololetí dosáhly investiční transakce téměř 1,16 mld. eur

První půlrok byl z pohledu investic relativně silný, takže v meziročním srovnání dosáhl jejich celkový objem o 35 % vyšších hodnot. Již tradičně vedl sektor kancelářských nemovitostí, které představují 45 % všech investic. Druhý nejvyšší objem patřil maloobchodním nemovitostem, které dosáhly 34% podílu. Třetí příčku s 18% podílem zaujaly průmyslové a logistické nemovitosti.

Obecně lze konstatovat, že trh má ještě větší potenciál, ale nabídku limituje nedostatek prémiových produktů způsobený omezenou výstavbou a pomalými povolovacími procesy. Druhé pololetí proto bude z hlediska investic o něco nižší, přičemž CBRE očekává, že do konce roku dosáhne celkový objem investic 2 mld. eur, tedy obdobně jako loni nebo předlon. Jakub Stanislav, vedoucí v oddělení investic v CBRE, popisuje: „Investiční trh v ČR je nyní tažen nabídkou, nikoli poptávkou. Nabídka je v současné době malá, zvláště pokud jde o prémiové nemovitosti a nemovitosti těsně po dokončení. Čeští investoři využívají právě toho, že zahraniční investoři ve svém zájmu poněkud ochladli a čekají, až se na trhu objeví ten správný prémiový produkt.“ Silná poptávka po investicích mezi českými investory i nadále trvá a jejich podíl již tvoří přes polovinu v tuzemsku proinvestovaného kapitálu. Nicméně vzhledem k pomalému tempu nové výstavby se někteří z nich poohlížejí i po aktivech na Slovensku a v Polsku. U jiných sílí trend investování do sekundárních nemovitostí. Každopádně české fondy v následujících letech porostou.

Nejvíce investory lákají industriální a logistické parky, za nimi následují retailové parky a kanceláře. I ve druhém pololetí lze očekávat podobný zájem, přičemž prodávat se budou vzhledem k omezené nabídce novostaveb i starší nemovitosti. Trh se aktuálně potýká s rostoucí inflací a s hledáním stabilizované ceny mezi vlastníky nemovitostí a potenciálními investory. CBRE předpokládá, že ke sbližování těchto očekávání by mohlo dojít již koncem tohoto roku a naplno se projevit počátkem toho příštího. Výnosy z nemovitostí (yieldy) půjdou během 2. pololetí 2022 nahoru o 25-75 bazických bodů napříč segmenty.